Insight Investment | Japans Aussichten sind kurzfristig positiv

Isobel Lee, Head of Global Government Portfolios bei Insight Investment

Isobel Lee, Head of Global Government Portfolios bei Insight Investment

Investmentfonds.de | Da die Bank of Japan zum ersten Mal seit Jahrzehnten die Zinsen angehoben hat und sich die japanischen Aktienmärkte gut entwickelt haben, fragen sich viele Anleger, ob Japan seine Ära des niedrigen Wachstums nun endlich hinter sich gelassen hat. Die Antwort darauf hängt aus unserer Sicht davon ab, ob eine kurzfristige oder eine längerfristige Perspektive eingenommen wird. Es gibt drei Hauptgründe, warum wir glauben, dass die derzeit optimistischen Aussichten für die japanische Wirtschaft in den nächsten Jahren anhalten dürften:

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | zum Thema "Aktienfonds Japan":

Top Fonds und weitere Markteinschätzungen dazu!

***

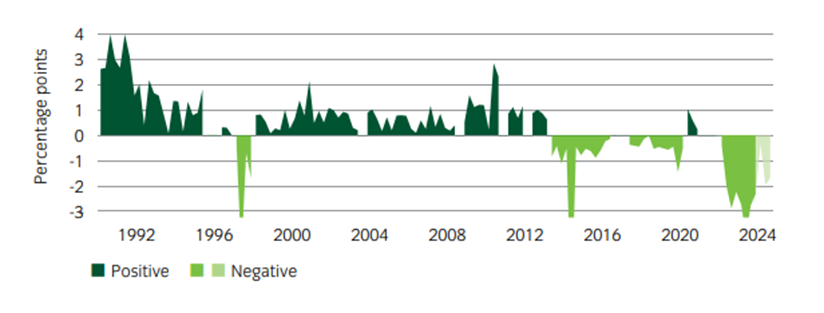

Realzinsen stützen das Wachstum

Ein wichtiger Wachstumstreiber der letzten Jahre war die Höhe der Realzinsen. Obwohl die Nominalzinsen in den letzten mehr als 20 Jahren größtenteils bei null lagen, schwankten die Realzinsen in diesem Zeitraum erheblich. Bis 2012 waren die Realzinsen relativ hoch, da die Wirtschaft Deflationsphasen erlebte, und selbst in den Jahren nach der Einführung der Zinskurvensteuerungspolitik der Bank of Japan waren die Realzinsen nur leicht negativ. Erst seit Beginn des Ukraine-Krieges, als die Importpreise in die Höhe schnellten, bewegten sich die Realzinsen in den negativen Bereich.Die realen Leitzinsen dürften das Binnenwachstum in den kommenden Jahren stützen

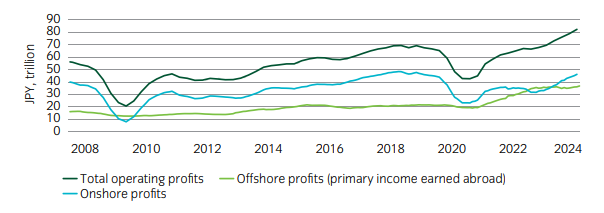

Corporate Japan ist profitabler geworden

Obwohl die japanischen Unternehmensgewinne während der Pandemie eingebrochen sind, befindet sich die Rentabilität seit über einem Jahrzehnt im Aufwärtstrend und erreichte im Jahr 2024 ein neues Rekordniveau. Dieser Gewinnanstieg ist auf eine Vielzahl von Faktoren zurückzuführen. Nach einer schmerzhaften Phase des Schuldenabbaus hatten viele Unternehmen ihre Bilanzen zu Beginn des Jahrhunderts deutlich verbessert. Dies schuf einen positiven Hintergrund für den Start der Abenomics im Jahr 2012, wobei sich der dritte "Pfeil" der Strukturreformen von Premierminister Shinzo Abe auf die Verbesserung des langfristigen Wachstums konzentrierte einschließlich Verbesserungen der Unternehmensführung und Maßnahmen zur Steigerung der Wettbewerbsfähigkeit. Im Jahr 2023 hat die Tokioter Börse eine Reihe von Maßnahmen eingeleitet, um auf diesen Reformen für börsennotierte Unternehmen aufzubauen und weitere Verbesserungen in den Bereichen Corporate Governance, Kapitaleffizienz und Rentabilität anzustreben. Japanische Exporteure haben auch von einem schwächeren Yen profitiert.Die Unternehmensgewinne sind gestiegen, angetrieben von Gewinnen aus dem In- und Ausland

Profitable Unternehmen zahlen höhere Löhne

Die erste Periode anhaltender Inflation seit einer Generation führte zu Forderungen der Arbeiter nach höheren Löhnen, und ermutigt von den Behörden stimmten große japanische Unternehmen erheblichen Lohnerhöhungen zu. Das Lohnwachstum weitete sich dann auf kleinere, stärker auf das Inland ausgerichtete Unternehmen aus, einschließlich solcher im Dienstleistungssektor. Da die Inflation wieder in Richtung 2 % zurückgekehrt ist, ist das Reallohnwachstum um mehr als 2 % gestiegen, und Umfragen zu den Lohnabsichten deuten darauf hin, dass es kurzfristig positiv bleiben kann.Ausblick

Obwohl wir angesichts der enormen Herausforderungen, vor denen das Land steht, weiterhin besorgt über die langfristigen Aussichten für Japan sind, könnte das derzeitige Zeitfenster des Optimismus noch einige Jahre andauern. Dies führt uns zu zwei Hauptschlussfolgerungen:

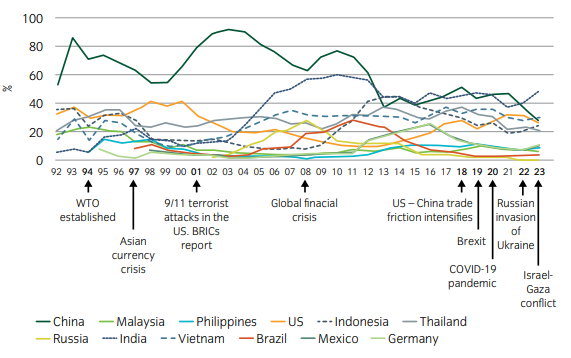

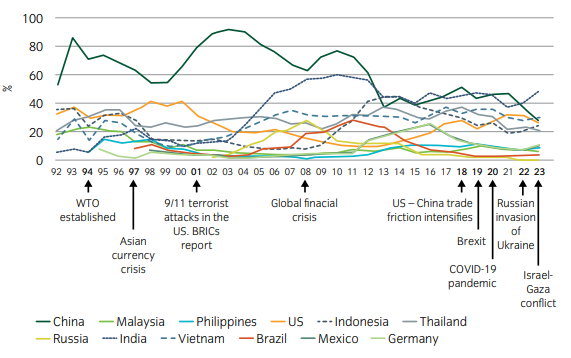

Japanische Unternehmen dürften weiterhin im Ausland investieren:

Die demografische Herausforderung wird den Arbeitskräftemangel in den kommenden Jahren noch verschlimmern. Obwohl der Zustrom von Migranten zunimmt, kommt eine Analyse der Japan International Cooperation Agency zu dem Schluss, dass bis 2040 970.000 ausländische Arbeitskräfte fehlen werden. Wenn sich nichts ändert oder das Konzept einer robotischen Belegschaft nicht wirklich aus dem Reich der Science-Fiction in die Realität übergeht, wird dies japanische Unternehmen zu kontinuierlichen Investitionen in Produktionsstätten in Übersee zwingen. Die Japan Bank for International Cooperation führt jährlich eine Umfrage darüber durch, wo japanische Unternehmen künftige Investitionen tätigen wollen. Dies unterstreicht einige bemerkenswerte Trends. Zum Beispiel der starke Rückgang der Zahl der Unternehmen, die in China investieren wollen, mit einem entsprechenden Anstieg des Interesses an Indien. Interessant ist auch, dass japanische Unternehmen nach den US-Wahlen 2016 von Investitionen in Mexiko zu Investitionen in den USA gewechselt haben, und es scheint keine Anzeichen dafür zu geben, dass sich dies während der letzten Amtszeit des Präsidenten geändert hat.Entwicklung der japanischen Unternehmensinvestitionen

Ein Umzug japanischer Investoren in ihre Heimat würde sich auf die Überseemärkte auswirken:

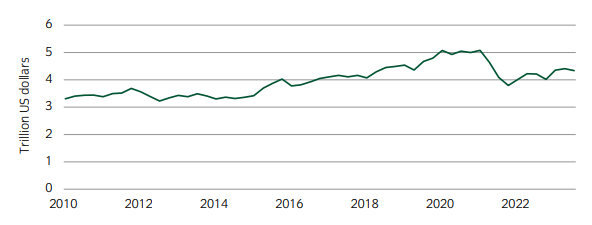

Höhere inländische Renditen bedeuten, dass es für japanische Anleger keinen Grund mehr gibt, sich auf der Suche nach Erträgen im Ausland umzusehen. Die Suche nach Rendite während der Nullzinsphase hat dazu geführt, dass japanische Anleger rund 4,4 Billionen US-Dollar an Vermögenswerten im Ausland halten, was einem Rückgang gegenüber einem Höchststand von 5 Billionen US-Dollar entspricht, aber immer noch ein beträchtlicher Betrag ist. An einigen Anleihemärkten haben japanische Anleger Bestände aufgebaut, die einen bedeutenden Teil der ausstehenden Emissionen ausmachen. Wenn diese Nachfrage zu einem Ende gekommen ist oder sogar zu direkten Verkäufen führt, könnte dies ein wichtiger Faktor für langfristige Erträge in den am stärksten betroffenen Märkten sein.

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (Insight Investment). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (Insight Investment).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.