Ox Capital Management: Lateinamerika: Profitieren von Nearshoring

Dr. Joseph Lai, Gründer und Chief Investment Officer von Ox Capital Management

Dr. Joseph Lai, Gründer und Chief Investment Officer von Ox Capital Management

Deglobalisierung im Zeitalter geopolitischer Spannungen

Investmentfonds.de | Die geopolitischen Spannungen zwischen den USA und China veranlassen Unternehmen und Regierungen dazu, ihre globalen Lieferketten neu zu überdenken. Immer mehr Unternehmen denken darüber nach, ihre internationalen Aktivitäten näher an ihr Heimatland zu verlegen. Aufgrund der geografischen Nähe zu Nordamerika und der relativ billigen und qualifizierten Arbeitskräfte stellt Nearshoring für die Region Lateinamerika (LatAm) in den kommenden Jahren eine große Chance dar.

*** Link TIPP der Redaktion:

Hier klicken >>> Investmentspecial | zum Thema "Aktienfonds Lateinamerika":

Top Fonds und weitere Markteinschätzungen dazu!

***

Nearshoring könnte in Lateinamerika in den kommenden Jahren für zusätzliche Exporteinnahmen in Höhe von 78 Mrd. US-Dollar pro Jahr sorgen. Mexiko ist der Hauptnutznießer mit einem Marktanteil von über 45 % oder 35 Mrd. US-Dollar an diesen zusätzlichen Exporten. JP Morgan Research schätzt, dass Nearshoring das mexikanische BIP in den kommenden fünf Jahren um 1,2-2,6 % pro Jahr steigern wird.

Handel ist für Mexiko besonders wichtig. Im Gegensatz zu seinen Nachbarn ist das Land nicht so reich an Primärressourcen sie machen weniger als 20 % der Gesamtexporte Mexikos aus. Stattdessen setzt Mexiko bei seinen Exporten stark auf seine Industriesektoren, wobei das verarbeitende Gewerbe mehr als 80 % der Gesamtausfuhren ausmacht. Das verarbeitende Gewerbe ist im Laufe der Jahre gewachsen und gereift. Zu den drei wichtigsten Exportkategorien gehören seit kurzem Autoteile, Elektronik und Maschinenbauerzeugnisse. Mexiko ist mit seinen seit langem etablierten Exportkapazitäten gut aufgestellt, um Fertigungsaufträge für immer mehr internationale Unternehmen zu erfüllen.

Als zweitgrößter Exporteur in die USA sind die Beziehungen zwischen Mexiko und den USA bereits gefestigt. Mexiko liegt mit einem Anteil von ca. 11 % knapp hinter China mit ca. 14 %, und der Anteil Chinas an den Einfuhren in die USA ist rückläufig. Die Logistikinfrastruktur Mexikos ist gut entwickelt. Das Land verfügt über mehr als 100 Flughäfen mit Direktflügen in die und aus den USA und Kanada, Industriegebiete, die mit über 400 km modernen Autobahnen verbunden sind, und umfangreiche Seehäfen entlang der Küste.

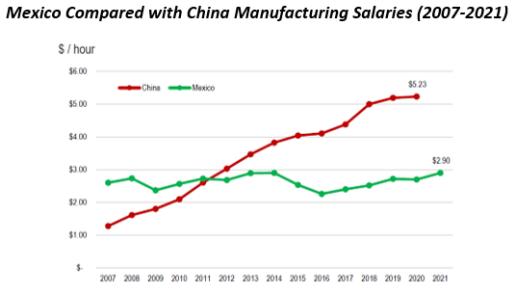

Die Verfügbarkeit von relativ günstigen und gut ausgebildeten Arbeitskräften macht Mexiko zu einem attraktiven Standort für amerikanische multinationale Unternehmen, die ihre Lieferketten nach Mexiko verlagern wollen.

In Mexiko sind die Löhne im verarbeitenden Gewerbe viel niedriger als in den USA und sogar rund 40 % niedriger als in China. Außerdem sind die Arbeitskräfte gut ausgebildet, und der Anteil der Hochschulabsolventen im Ingenieurwesen ist wesentlich höher als in den USA.

Quelle: OECD, INEGI

Quelle: OECD, INEGI

Mexiko ist Unterzeichner von 13 Freihandelsabkommen mit über 50 Ländern und Regionen, darunter die USA, die Europäische Union, Japan, Australien, Kanada, Vietnam und Malaysia sowie 10 der 20 lateinamerikanischen Länder. Diese seit langem bestehenden Handelsbeziehungen werden im Zeitalter geopolitischer Unsicherheit immer wichtiger.

Voraussichtliches Marktumfeld

Seit 2009 hat sich Lateinamerika in neun von 14 Jahren schlechter entwickelt als der MSCI World Index und in elf von 14 Jahren schlechter als der MSCI EM Index. Infolgedessen beträgt sein Indexgewicht im MSCI-Weltindex nur noch 1 %. Im Vergleich dazu leben 12 % der weltweiten Mittelschichtbevölkerung in der Region, und 9 % der weltweiten ausländischen Direktinvestitionen (ADI) entfallen auf die Region. Das Potenzial der Region scheint auffallend unterbewertet zu sein.

Lateinamerika war gegen die Inflation der letzten Jahre nicht immun, und so stieg die Inflation auf bis zu 10-11 % an. Der Unterschied zu anderen Regionen bestand darin, dass die Zentralbanken in ihrem Kampf gegen die Inflation bereits Anfang 2021 energisch reagierten. Im Gegensatz dazu begannen Großbritannien und die USA erst Ende 2021 bis Anfang 2022 mit der Anhebung der Zinssätze.

Trotz des weiter fortgeschrittenen Straffungszyklus und des wahrscheinlich erreichten Inflationshöhepunkts ist der Leitzins in LatAm weiterhin sehr hoch. Er beträgt 13,75 % in Brasilien, 11,25 % in Chile und Mexiko und 13 % in Kolumbien. Dies steht in krassem Gegensatz zu Großbritannien und den USA, wo die Leitzinsen weitaus niedriger sind. Die Inflation in den meisten lateinamerikanischen Schlüsselländern ist unter Kontrolle und dürfte bis Ende 2023 in Brasilien, Chile und Mexiko auf 5-6 % sinken. Damit ist der Weg für erhebliche Zinssenkungen frei.

Das allgemeine Desinteresse an Lateinamerika und die extrem hohen Zinssätze führten dazu, dass die Aktienmärkte in der Region stark abgewertet wurden. Der brasilianische Markt wird mit einem KGV von 6,8 gehandelt, 39 % unter seinem historischen Durchschnitt von 11. Für Peru, Kolumbien und Chile, die wichtigsten Rohstoffländer Lateinamerikas, ist der aktuelle Bewertungsabschlag ebenso groß. Im Gegensatz dazu hat Mexiko in den letzten Jahren von Nearshoring-Aktivitäten und einem florierenden US-Markt profitiert und steht daher mit einem KGV von 13, d. h. einem Abschlag von 14 % gegenüber seiner historischen Bewertung, nicht so schlecht da.

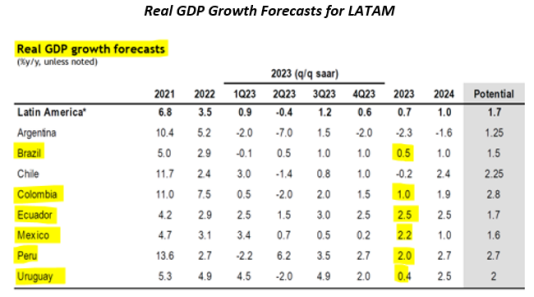

Die Aktienmärkte der Region scheinen eine düstere Wirtschaftsprognose einzupreisen. Dennoch wird für die meisten Länder der Region bis 2023 ein positives reales BIP-Wachstum erwartet.

Quelle: JP Morgan

Quelle: JP Morgan

Mit der Erholung der Volkswirtschaften in der Region bieten sich viele interessante langfristige Investmentchancen, die durch die wachsende Mittelschicht und die sich daraus ergebenden Veränderungen im Konsumverhalten unterstützt werden. Angesichts der geringen Marktdurchdringung von nur 12 % im Jahr 2022 in der gesamten Region und der Verbesserung von Logistik und Einkommen hat E-Commerce eine mehrjährige Wachstumsperspektive. Die verbesserte Gesundheitsversorgung ist eine weitere nachhaltige Chance für die nächsten Jahre. Die Zahl der Krankenhausbetten pro tausend Einwohner ist in der Region im weltweiten Vergleich niedrig und wird weiter steigen. Auch die Nachfrage nach Finanzdienstleistungen wird zunehmen. In Brasilien und Mexiko haben nur 2,3 % bzw. 3,6 % der Bevölkerung ein Depot. Diese Zahlen liegen weit unter denen der Industrieländer und auch Chinas.

Fazit

Als zweitgrößter Exporteur in die USA profitiert Mexiko bereits jetzt stark vom Nearshoring, was zu einer steigenden Nachfrage nach LatAm-Aktien führen könnte, zumal sich die Strukturen in der Region zunehmend verbessern.

Darüber hinaus sind die Zentralbanken in der Region bewusster und unabhängiger gegen die Inflation vorgegangen. Bis Ende 2023 dürfte sie in den wichtigsten Ländern Lateinamerikas sinken und die Wirtschaft sich erholen, denn dort wird mit einem positiven Wachstum des realen BIP gerechnet.

Für langfristig orientierte Anleger könnte das unterbewertete Potenzial Lateinamerikas in Verbindung mit der zu erwartenden wirtschaftlichen Erholung einen attraktiven Einstiegspunkt darstellen.

*** Link TIPP der Redaktion:

Hier klicken >>> Rechner TOOL im Überblick:

Hier können Sie unsere Rechner zum Sparplan, Einmalanlage, Entnahmeplan, Vorsorgerechner - mit oder ohne Fonds testen!

***

- Ende der Nachricht

Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder (Ox Capital). Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar (Ox Capital).

|

INVESTMENTFONDS.DE |

|

INVESTMENTFONDS.DE | Hinweise in eigener Sache:

Disclaimer: Diese Meldung ist keine Empfehlung zu einer Fondsanlage und keine individuelle Anlageberatung. Vor jeder Geldanlage in Fonds sollte man sich über Chancen und Risiken beraten und aufklären lassen. Der Wert von Anlagen sowie die mit ihnen erzielten Erträge können sowohl sinken als auch steigen. Unter Umständen erhalten Sie Ihren Anlagebetrag nicht in voller Höhe zurück. Die in diesem Kommentar enthaltenen Informationen stellen weder eine Anlageempfehlung noch ein Angebot oder eine Aufforderung zum Handel mit Anteilen an Wertpapieren oder Finanzinstrumenten dar.

Risikohinweis: Die Ergebnisse der Vergangenheit sind keine Garantie für künftige Ergebnisse. Die Aussagen einer bestimmten Person geben deren persönliche Einschätzung wieder. Die zur Verfügung gestellten Informationen erheben keinen Anspruch auf Vollständigkeit und stellen keine Beratung dar.